适合普通韭菜的投资指南

2023 年留言:别看了,亏麻了。

2021 年 4 月 16 日

韭零后,新入职不久,有了些积蓄,遂匆匆进入资本市场,加入韭菜大军。前后虽然只有短短六个月,但也感觉经历了不少,特立此贴,以示后人。

写在前面:本文的观点(和数据)主要来自伍志坚老师的《小乌龟投资智慧》和博多·舍费尔老师的青少年性格养成读物《小狗钱钱》,以及雷·达利奥的《经济机器是怎样运行的》(改编的小短片)。

适合普通人韭菜的投资指南

本文结构如下:

- 结论先行,留给想要节约时间或是没有耐心的资本家同行。

- 之后是重要名词解释,新手阅读行文有理解上的障碍时可回头参考。

最后讲述本韭零后这半年来的投机经历和教训,并在每一小节给出建议。最后随便写了点结束语。

太长,只看结论

不想花时间的普通人应当定投宽基指数基金(白酒是个例外),这些基金在近几年的年平均收益一般都超过20%。例如可以

- 在欧美资本市场定投被动型指数基金,例如标普 500、纳斯达克 100。

- 在中国资本市场可考虑主动型指数基金,例如易方达蓝筹,主动型的沪深 300(即 A 股大盘股)、中证 100(较冷门)等。

- 定投策略可考虑下跌多投,上涨少投(或定额)。如果还是没有想法,可以用带有此功能的 app,例如蛋卷基金(提醒:赎回到银行卡较慢)。

- 放入基金的钱应该是 2 年内不用的钱。换句话说,得做好 2 年不盈利的准备。

图:一只标普 500 基金的收益,对比同期沪深 300,大家更喜欢哪个呢?

结论展开:为什么定投宽基指数基金

选择基金表明自己放弃微观上的“择时”,即充分意识到自己就是一棵韭菜,放弃一天交易多次。(场外)基金每天只有一个价格(15:00 的收盘价),而股票的价格每秒都在波动,一天的最低价和最高价能差上百分之几十。毕竟相同的钱,股票一个月就玩没了,基金可能可以玩上个大半年,何乐而不为呢?好吧,正经地说来,

基金经理的选股能力还是比大部分人好的,还会自动帮忙调仓。

有些天价股一手要二十几万(比如茅台),很多人买不起(或者补仓困难),而基金起购点多为100元、10元、1元等,价格亲民。

个人觉得 A 股内幕消息比国外的股市多(虽然在改善),基金公司显然会比普通人更有机会接触到内幕消息,提前买入或者提前跑路。

![内幕消息]()

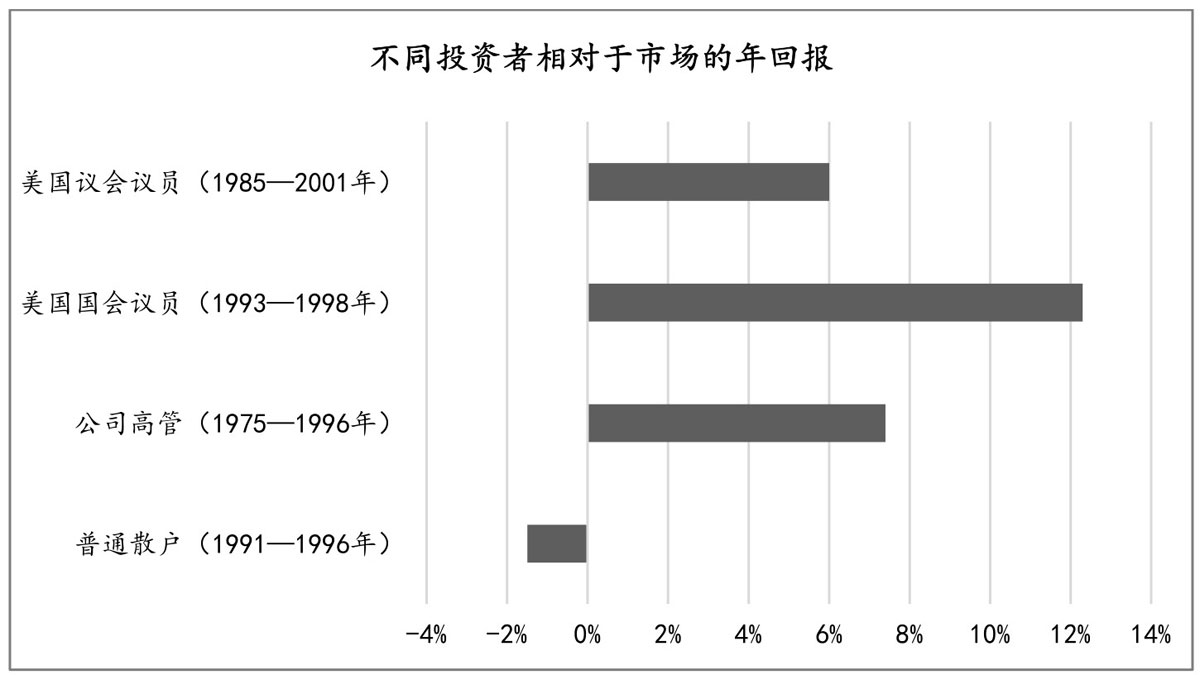

数据来源:上文提到的伍志坚老师的书中的图8-3

选择指数基金是因为各种花里胡哨的基金或者投资策略在 5 年以及更长期中都很少能跑得过简单的指数型基金。

选择宽基是因为这些指数没有行业限制,所以通常含有市场中市值最大、流动性最好的公司。(例如白酒指数就不是宽指,它只包含白酒,不会包含医疗、芯片、能源等公司;但因为种种原因,这玩意的走势一直挺离谱。)

选择定投表示自己放弃宏观上的“择时”(选择入场时机),即自己不知道什么时候该“抄底”,什么时候该卖出离场。充分意识到自己就是一棵韭菜。

我买入的基金和选择依据

说了这么多,在这里说一下本人买入的基金吧。不敢说是建议,万一碰到个金融危机 N 年后还是亏了会不会把我打死……

我买了

- 被动型博时标普 500ETF 联接(代码 050025,006075)。

- 纳斯达克 100 指数(040046,006476)。(这个不太清楚是不是被动的,懒得细究。)

- 招商中证白酒(161725)、易方达蓝筹(005827),代替沪深300指数的。

白酒,永远滴神。 - 小额的主动型西部利得中证 500(502000)、中证 1000(161039)。

- 兴全稳泰债券 A(003949)。

买入原因

首先,我比较认同如下观点:美元与黄金脱钩后,世界经济蓬勃发展,泡沫也越滚越大。2008 年后,各个国家都增发了大量(广义)货币以应对(每一次)危机。一般来说,钱多了会引发通货膨胀(所有物价上升);但从最近 20年看,这些多出来的钱并没有在发达国家引发通货膨胀,而是以泡沫(某一物品价格不正常激增)形式呈现。超量的钱总要有去处的,这些去处在美国很可能是股市、在中国很可能是房市。

因此,

- 我认为把资产投入美股会更稳定些,于是选了标普 500 和纳斯达克 100,其实选标普 500 就够了。

- 另外,白酒、抱团股是(目前的)中国国情,所以选了招商中证白酒

(我大清自由国情在此)和易方达蓝筹(其实张坤的易方达蓝筹也是持有大量白酒股的,只投白酒也是够的)。再扯点别的,大量债券基金也持有白酒,据说挪威养老金什么的也持有中国白酒,茅台这种毛利率 90% 多,所以我觉得白酒真的挺稳的。 - 买了标普 500 后,沪深 300 我觉得意义没太大,所以没买;上面的图正是说明了这一点(当然这里没考虑国家的兴盛衰败因素)。

- 少量中证 500 和 中证 1000 只是意思意思,也可以当预警,毕竟股灾崩盘前中证 1000 一般可是很神勇的,至少 2015 年说明了这一点。

说白了还是小赌。

(另外,伍志坚老师在他的书中提到,基金过往的业绩、基金经理的教育程度、毕业院校、甚至是否金融经济专业,长远来看(大于 5 年)对基金的最终收益影响都很小,好像是在 0.01% 这个量级左右。而基金收取的费用(管理费,申购费等)等才是最影响最终收益的。但我没怎么研究这一项。)

图:股灾前夜的中证 1000,可以看到,2015 年 2 月份到 6 月份涨幅超过 100%

图:股灾前夜的沪深 300,2015 年 2 月份到 6 月份涨幅 63%

如果想买基金了

定投不是梭哈,所以肯定不会一次把钱花完的

- 我这边准备定投但还没用到的闲钱先存在了兴全稳泰债券 A 里,最近收益还挺好的,感觉年化都快5~6个点了。没有富贵命,不敢梭哈。(个人不是很喜欢债基基金,而是会切分成股票型和纯债券购入。人的心态不可能每时每刻都很好,万一真想跑路了,这个方便些,可以只卖股票型基金(或者债券型)。)

- 定投前,如果打算完全不管,可以使用蛋卷的定投计算器算一下周几或者每月几号买入的收益比较大,长期来看差得还挺多的。但通常来说,还是自己管一管比较好。

- 定投可以使用智能定投功能,如果基金振幅较大,则收益会提高不少。智能定投其实就是跌了多买,涨了少买或者不变,然后有些还会考虑通货膨胀率。天天基金、蛋卷基金等都支持此功能。对“懒得管”的人来说是非常友好的。

- 如果一次买入较多(例如 5000 人民币以上),可考虑使用股票账户购买场内基金,交易费用较低,但可能存在溢价。(很多指数型基金会有对应的场内基金,场内基金像股票一样交易,因此需要股票账户,收取的费用也是按股票交易的方式计。当然价格也是时刻变动的,而且第二天就可以抛售,黄金 ETF 甚至当天就可抛售。)

如果想卖基金了

基金适合长期持有(其实股票也应是这样,如果坚持价值投资的话),所以在卖出前可以考虑一下要怎么使用拿出来的钱

- 如果没地方用,还是打算再投入基金,那就干脆别取出来了,还省了手续费和周转时间。

- 如果是觉得到净值(价格)涨到顶了,想避一避风险,等跌低一点再投,确实可以取出。但还是得想想,定投的出发点不就是先意识到了自己没有择时的能力吗?(像我这样)手痒的可以一部分定投(买 A 类),一部分快进快出玩赌博(买 C 类)。

或许可以参考的名词解释

关于股票

- A 股股票开户比基金更麻烦些,审查也更严格些。且账户上有 50 万资产,才能再开通创业板、港股。

- A 股的大部分股票当天买入,第二个交易日才可卖出,即 T + 1 机制;A 股的少数十来只股票当日买入后即可卖出(例如“黄金 ETF”),即 T + 0 机制。股票卖出后获得的资金在当天可购买其他股票,在第二个交易日才可转出。

- 如上所述,股票的价格时刻变动,普通 A 股每天振幅最大会有 20%,创业板有 40%。手动做短线时比较累,新手心态不好容易被骗(例如上午在-10%卖掉,下午股价变成了+10%) 。且无论如何,时刻盯盘比较消耗体力,不太适合一般人。当然可以用“网格法”(下述)。

- 大部分股票对应着某家上市公司,但有些写着“XX 基金”、“XX ETF”的股票其实是对应着基金,因此背后也是“一篮子”股票而非某一家具体的公司。

- 对一般人来说,股票的交易费用一般为“交易额的万分之五,最低 5 块”;这可以与券商商量。

关于基金

- 通俗来说,基金就是把大家的钱聚集在一起,去做投资。根据投资内容的不同以及所占比重,可分为股票型(股票 80% 以上)、混合型、债券型(债券 80% 以上)、货币型等。一般来说,股票比重越多,风险越高、净值振幅越大。

- 债券型比较稳健,就单独的每一个交易日来说,不会有什么(涨跌幅度在 0.5% 以上的)大起大落。

- 混合型、股票型比较激进(和刺激),许多基金的刺激程度也不亚于买单只股票了,每天涨跌超过5%都是有可能的。

- 基金的价格一般称为净值,基金每天只有一个净值,按 15:00 的股票、债券收盘价计算得出。

- 交易日 15:00 前买入、卖出的,按当天的净值计价,第二个交易日计算收益。

- 在此时间之外的,按第二个交易日的净值计价,在第三个交易日计算收益。

- 基金通常被鼓励“长期持有”,其流动性比股票低。除了上面说的买入、卖出价每个交易日唯一之外:

- 基金赎回时回款较慢,特别是境外投资 QD-II 型,可能要好几个交易日。

- 许多基金分为 A 类和 C 类,其费率有差别。因为费率有差别,一般来说,A 类适合 1 年以上持有,C 类适合短期持有。例如有些 C 类基金 7 天以上卖出即无赎回费用,有些是 30 天以上卖出无赎回费用。

- 基金收费的款项比较多,例如买入时会有“申购费”,卖出时会有“赎回费”:除了买入和卖出时的一次性费用。每年还有管理费等。但一般只需关心买入和卖出时的一次性费用,因为其他费用已经折算进了每年的收益。(但仍然建议选择费率低的基金购买。)

韭菜长粗了

我开始购买基金和股票只是因为自己不想把工资放在银行定期或者(货币)活期。但也赶巧了,我刚加入资本市场后(2020 年 10 月)没多久,铺天盖地的基金广告就开始席卷地铁站等公共设施,基民、股民数量大增。这说明市场(相对于以前)或许有些过热了,肯定要割一波韭菜的。(遥想 2015 年上证指数好像有 5100 点,而 2021 年 4 月 7 日的上证指数是 3500 点;当时梭哈(孤注一掷)在顶部的人离解套还遥遥无期。)因此我实在是不敢梭哈。

一开始我像逛超市一样,啥基金都买一点。但随后就发现买的其实很同质化,虽然涨的时候不怎么一致,但跌的时候倒是一起跌(抱团股呗),跟只买少量的几只区别没很大。而且啥都买一点,很分散精力,浪费这个时间我认为是不值得的,那样下去即使赚了钱也会输了人生。

再后来我对股票有了兴趣,在里面玩了一玩。那时候韭菜还在玩短线,却刚好赶上上证指数从 3700 点滑坡到 3300 点,亏了 5000 元(10%)左右。也算是知道了什么叫“利好出货”。现在是 4 月,正是出年报、第一季度报的时候,也是爆雷不断。个股还是太危险了,在详细研究(价值投资)一家公司前或者精通 K 线图(所谓的“技术派”)前真的不能投。而且持有个股玩短期很浪费时间,不值得。

再后来我就看了点休闲书和视频,就是文章开头所说的那些。感觉是不看点入门书,真的不能莽撞地进入资本市场和梭哈。

TBC……